Anrufe gerne bis 22 Uhr

Tel.: 06174 95 993 - 60 • info@guenther-grundbesitz.de

- Startseite

- Verkauf

- Vermietung

- Immobilienbewertung

- Immobilienberatung

- Finanzierung

- Immobilienfinanzierung

- Umfassender Guide: Sollten Sie mieten oder kaufen? – Ihr Wegweiser

- Effektivzins & Sollzins Rechner: Ihr Finanzierungs-Guide

- Immobilien Budgetrechner: Finanzplanung einfach gemacht

- Sollzinsbindung Rechner: Optimale Frist finden

- Vorfälligkeitsentschädigung Berechnen - Ihr Finanzierungsguide

- Notar-/Grundbuchkosten Berechnen - Ihr Ratgeber 2024

- Effektive Immobilienfinanzierung mit Tilgungsrechner

- Volltilgungsrechner Guide: Sicher & schnell zur Volltilgung

- Kontakt

- Eigentümer-Zugang

Sollzins- und Effektivzinsrechner: Ihr umfassender Leitfaden zur Immobilienfinanzierung

In der Welt der Immobilienfinanzierung sind die Begriffe Sollzins und Effektivzins entscheidende Faktoren, die über die Wirtschaftlichkeit eines Kredits entscheiden. Für angehende Immobilienbesitzer ist es essentiell, ein tiefes Verständnis dieser Begriffe zu entwickeln, um die besten Konditionen für ihre Traumimmobilie sichern zu können.

In diesem Leitfaden tauchen wir in die komplexe Welt der Finanzierung ein, erläutern die Unterschiede zwischen Sollzins und Effektivzins und zeigen auf, warum gerade der Effektivzins eine zentrale Rolle bei der Bewertung von Kreditangeboten spielt. Darüber hinaus bieten wir praktische Tipps, wie Sie Ihre Finanzierung optimieren können, und empfehlen nützliche Tools zur Berechnung, die Ihnen helfen, die Gesamtkosten Ihrer Immobilienfinanzierung transparent und vergleichbar zu machen. Unser Ziel ist es, Sie bestmöglich auf die Entscheidung vorzubereiten, die Ihr Leben nachhaltig prägen wird: den Kauf Ihrer Immobilie.

Inhaltsverzeichnis

- Grundlagen der Immobilienfinanzierung

- Sollzins vs. Effektivzins: Was Immobilienkäufer wissen müssen

- Die Bedeutung des Effektivzinses für Ihre Immobilienfinanzierung

- Tipps zur Optimierung Ihrer Finanzierung

- Warum eine professionelle Begleitung beim Immobilienkauf entscheidend ist

- Starten Sie Ihr Immobilienprojekt mit uns

Grundlagen der Immobilienfinanzierung

Die Finanzierung einer Immobilie ist oft der Grundstein für die Verwirklichung des Traums vom eigenen Zuhause oder einer lohnenden Investition. Um diesen Traum sicher und fundiert zu gestalten, ist es wichtig, die Grundlagen der Immobilienfinanzierung zu verstehen. Zwei zentrale Begriffe, die jeder angehende Immobilienbesitzer kennen sollte, sind der Sollzins und der Effektivzins.

Sollzins

Der Sollzins, auch Nominalzins genannt, beschreibt die reine Zinsbelastung eines Kredits ohne zusätzliche Kosten. Er wird als Prozentsatz vom Darlehensbetrag angegeben und bestimmt, wie viel Zinsen jährlich für die Nutzung des geliehenen Kapitals an die Bank zu zahlen sind. Der Sollzins ist ein wichtiger Faktor bei der Kalkulation der monatlichen Kreditrate, gibt jedoch nicht die Gesamtkosten eines Kredits wieder.

Effektivzins

Im Gegensatz dazu inkludiert der Effektivzins alle zusätzlichen Kosten, die mit einem Kredit verbunden sind, wie Bearbeitungsgebühren, Kontoführungsgebühren oder Kosten für die Kreditsicherung. Der Effektivzins bietet somit eine realistische Grundlage für den Vergleich verschiedener Kreditangebote, da er die tatsächliche jährliche Belastung durch den Kredit widerspiegelt. Er ist gesetzlich definiert und soll Transparenz im Kreditwesen schaffen.

Bedeutung für Immobilienkäufer

Für Immobilienkäufer ist das Verständnis dieser beiden Zinssätze von unschätzbarem Wert. Während der Sollzins eine erste Orientierung über die Zinskosten bietet, ermöglicht der Effektivzins einen umfassenden Vergleich unterschiedlicher Finanzierungsangebote. Dabei zeigt der Effektivzins oft, dass günstige Sollzinsen durch hohe Nebenkosten relativiert werden können.

Ein fundiertes Wissen über Soll- und Effektivzins hilft nicht nur bei der Auswahl des passenden Kredits, sondern auch bei der langfristigen Finanzplanung. Es ermöglicht angehenden Immobilienbesitzern, die Gesamtkosten ihrer Finanzierung zu minimieren und somit mehr finanziellen Spielraum für die Zukunft zu schaffen.

Sollzins vs. Effektivzins: Was Immobilienkäufer wissen müssen

Beim Kauf einer Immobilie steht man oft vor der Herausforderung, die verschiedenen Finanzierungsangebote zu vergleichen und das beste herauszufiltern. Zwei Schlüsselbegriffe, die in diesem Zusammenhang immer wieder auftauchen, sind der Sollzins und der Effektivzins. Beide spielen eine entscheidende Rolle bei der Bewertung von Krediten, aber es ist wichtig, den Unterschied zwischen ihnen zu verstehen, um eine fundierte Entscheidung treffen zu können.

Der Sollzins: Die Basis der Kreditkosten

Der Sollzins, auch bekannt als Nominalzins, gibt an, wie hoch der reine Zinssatz für das geliehene Kapital ist. Er berücksichtigt keine weiteren Kosten, die im Rahmen der Kreditaufnahme anfallen können. Das macht den Sollzins zu einem wichtigen, aber nicht allein ausschlaggebenden Faktor bei der Kreditentscheidung.

Der Effektivzins: Das Gesamtbild der Kreditkosten

Im Gegensatz zum Sollzins berücksichtigt der Effektivzins alle zusätzlichen Kosten eines Kredits – einschließlich Bearbeitungsgebühren, Kontoführungsgebühren und Kosten für die Kreditsicherung. Er reflektiert die tatsächliche jährliche Belastung und bietet somit eine realistischere Grundlage für den Vergleich verschiedener Kreditangebote. Der Effektivzins ist ein unverzichtbares Werkzeug, um die Gesamtkosten eines Kredits transparent und vergleichbar zu machen.

Warum der Unterschied wichtig ist

Der Hauptunterschied zwischen Sollzins und Effektivzins liegt in der Berücksichtigung der Gesamtkosten eines Kredits. Ein niedriger Sollzins kann auf den ersten Blick attraktiv erscheinen, aber erst der Effektivzins offenbart, ob das Angebot wirklich günstig ist. Zusätzliche Kosten können den anfänglich niedrigen Sollzins schnell in die Höhe treiben, wodurch der Kredit teurer wird, als zunächst angenommen.

Ein praktisches Beispiel

Stellen Sie sich vor, Sie vergleichen zwei Kreditangebote für den Kauf einer Immobilie. Beide haben den gleichen Sollzins, aber unterschiedliche Gebührenstrukturen. Angebot A hat niedrigere Bearbeitungsgebühren, aber eine höhere Kontoführungsgebühr, während Angebot B eine einmalige, aber höhere Bearbeitungsgebühr verlangt. Obwohl der Sollzins bei beiden Angeboten identisch ist, wird der Effektivzins aufgrund der unterschiedlichen Gebührenstrukturen variieren. Nur durch den Vergleich der Effektivzinsen können Sie erkennen, welches Angebot tatsächlich günstiger ist.

Die Bedeutung des Effektivzinses für Ihre Immobilienfinanzierung

Der Effektivzins spielt eine entscheidende Rolle in der Immobilienfinanzierung, da er die tatsächlichen Kosten eines Kredits pro Jahr inklusive aller Gebühren und Nebenkosten widerspiegelt. Diese umfassende Kostendarstellung macht den Effektivzins zu einem unverzichtbaren Werkzeug für jeden Immobilienkäufer, der auf der Suche nach der günstigsten Finanzierung ist.

Transparenz in der Kreditvergleichung

Der größte Vorteil des Effektivzinses liegt in seiner Fähigkeit, Transparenz zu schaffen. Durch die Einbeziehung aller Kosten bietet der Effektivzins eine klare und vergleichbare Grundlage für die Bewertung verschiedener Kreditangebote. Diese Transparenz ist besonders wichtig in einem Markt, der von einer Vielzahl von Produkten und komplexen Preisstrukturen geprägt ist.

Entscheidungshilfe

Für Immobilienkäufer dient der Effektivzins nicht nur als Indikator für die Kreditkosten, sondern auch als wichtige Entscheidungshilfe. Er ermöglicht es, Angebote schnell und effizient zu vergleichen und dasjenige auszuwählen, das die günstigsten Konditionen bietet. Dies kann langfristig zu erheblichen Einsparungen führen, insbesondere bei Krediten mit langen Laufzeiten, wie sie bei Immobilienfinanzierungen üblich sind.

Berücksichtigung aller Kosten

Ein weiterer wesentlicher Aspekt des Effektivzinses ist, dass er sämtliche Kosten eines Kredits berücksichtigt. Dazu gehören nicht nur die Zinsen, sondern auch Bearbeitungsgebühren, Kontoführungsgebühren und Kosten für die Kreditsicherung. Diese umfassende Kostenbetrachtung ist entscheidend, denn sie zeigt auf, dass nicht immer der Kredit mit dem niedrigsten Sollzins die günstigste Option ist.

Online-Rechner für den Effektivzins

Um die tatsächlichen Kosten eines Kredits umfassend zu bewerten, ist der Gebrauch von Online-Rechnern zur Ermittlung des Effektivzinses eine unverzichtbare Hilfe. Diese digitalen Werkzeuge bieten eine präzise und nutzerfreundliche Methode, um die Gesamtkosten verschiedener Finanzierungsangebote zu vergleichen.

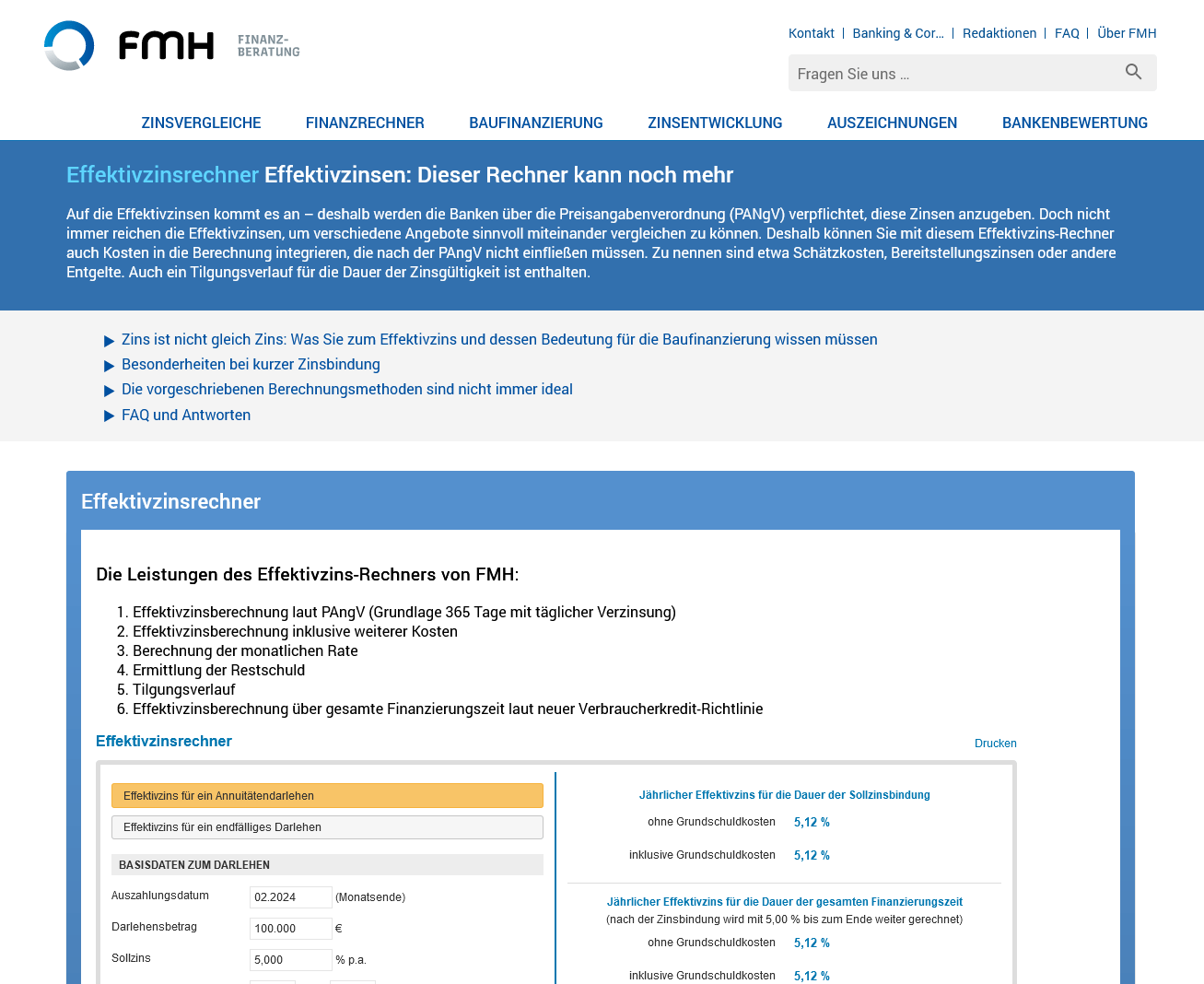

Ein besonders empfehlenswerter Online-Rechner ist der von der FMH Finanzberatung zur Verfügung gestellte Effektivzinsrechner. Dieses Tool ermöglicht es Ihnen, mit nur wenigen Klicks eine detaillierte Berechnung des Effektivzinses vorzunehmen. Indem Sie die erforderlichen Daten wie Kreditbetrag, Laufzeit, Sollzins sowie eventuelle Gebühren eingeben, erhalten Sie einen transparenten Überblick über den wahren Jahreszins Ihres Kredits.

Die Nutzung solcher Online-Rechner ist besonders vorteilhaft, da sie nicht nur eine hohe Genauigkeit in der Berechnung gewährleisten, sondern auch eine erhebliche Zeitersparnis darstellen. Sie müssen nicht länger manuell komplexe Berechnungen durchführen oder sich mit den oft verwirrenden Details der Kreditkonditionen auseinandersetzen. Stattdessen liefert Ihnen der FMH Effektivzinsrechner eine schnelle und zuverlässige Einschätzung der Finanzierungskosten, basierend auf den aktuellen Marktkonditionen.

Durch den Einsatz dieses praktischen Online-Tools können Sie sicherstellen, dass Sie eine fundierte Entscheidung treffen, die auf vollständigen und präzisen Informationen beruht. So wird der Prozess der Kreditsuche und -vergleichung wesentlich erleichtert und Sie kommen Ihrem Traum vom Eigenheim ein großes Stück näher.

Mit dem pratkischen Effektivzins-Rechner von FMH Finanzberatung lässt sich der Effektivzins recht praktisch berechnen.

Klicken sie hier um zum Effektivzins-Rechner von FMH Finanzberatung zu gelangen.

Tipps zur Optimierung Ihrer Finanzierung

Die Finanzierung einer Immobilie stellt oft die größte finanzielle Verpflichtung dar, die Privatpersonen in ihrem Leben eingehen. Deshalb ist es entscheidend, jede Möglichkeit zur Optimierung der Finanzierung zu nutzen. Hier sind einige Tipps, die Ihnen helfen können, Ihre Immobilienfinanzierung zu verbessern und langfristig Geld zu sparen.

Vergleichen Sie verschiedene Kreditangebote

Nehmen Sie sich die Zeit, verschiedene Kreditangebote eingehend zu vergleichen. Achten Sie dabei nicht nur auf den Sollzins, sondern insbesondere auf den Effektivzins, der alle zusätzlichen Kosten eines Kredits berücksichtigt. Nutzen Sie Online-Rechner, wie den von der FMH Finanzberatung bereitgestellten Effektivzinsrechner, um eine fundierte Vergleichsbasis zu schaffen.

Verhandeln Sie die Konditionen

Scheuen Sie sich nicht, mit den Banken über die Konditionen Ihres Kredits zu verhandeln. Oft ist Spielraum bei den Zinssätzen oder den Gebühren vorhanden, besonders wenn Sie eine gute Bonität vorweisen können oder bereits andere Geschäfte mit der Bank tätigen.

Wählen Sie die passende Zinsbindung

Die Wahl der Zinsbindungsdauer hat großen Einfluss auf die Flexibilität und die Kosten Ihrer Finanzierung. Eine längere Zinsbindung bietet Sicherheit gegen steigende Zinsen, ist aber in der Regel teurer. Bei einer kürzeren Zinsbindung profitieren Sie von niedrigeren Zinsen, tragen aber das Risiko von Zinserhöhungen in der Zukunft.

Sondertilgungen vereinbaren

Vereinbaren Sie mit Ihrer Bank die Möglichkeit von Sondertilgungen. Diese ermöglichen es Ihnen, den Kredit schneller zurückzuzahlen, ohne dass zusätzliche Kosten anfallen. Selbst kleine zusätzliche Tilgungen können die Laufzeit Ihres Kredits deutlich verkürzen und die Gesamtzinskosten reduzieren.

Berücksichtigen Sie Fördermöglichkeiten

Informieren Sie sich über staatliche Förderprogramme und Zuschüsse für den Immobilienkauf oder den Bau. Viele Regierungen und Institutionen bieten Unterstützung in Form von vergünstigten Krediten, Zulagen oder steuerlichen Vorteilen, die Ihre Finanzierungslast erheblich mindern können.

Halten Sie Ihre Finanzierung flexibel

Achten Sie darauf, dass Ihre Finanzierung genügend Flexibilität bietet, um auf Veränderungen in Ihrer persönlichen oder finanziellen Situation reagieren zu können. Dazu gehören Optionen wie Tilgungssatzwechsel, die es Ihnen ermöglichen, die monatliche Belastung anzupassen, ohne den Kreditvertrag neu verhandeln zu müssen.

Durch die Anwendung dieser Tipps können Sie Ihre Immobilienfinanzierung optimieren und sicherstellen, dass Sie die bestmöglichen Konditionen für Ihr Vorhaben erhalten. Eine gut durchdachte Finanzierung ist der Schlüssel zu einer erfolgreichen und zufriedenstellenden Immobilieninvestition.

Warum eine professionelle Begleitung beim Immobilienkauf entscheidend ist

Der Kauf einer Immobilie ist eine der größten finanziellen Entscheidungen im Leben einer Person. Angesichts der Komplexität des Immobilienmarktes und der Vielfalt der Finanzierungsoptionen ist eine professionelle Begleitung durch diesen Prozess unerlässlich. Ein Experte an Ihrer Seite bietet nicht nur Sicherheit, sondern kann auch erhebliche finanzielle Vorteile mit sich bringen.

Umfassende Marktkenntnisse

Professionelle Immobilienmakler verfügen über umfassende Kenntnisse des lokalen Immobilienmarktes. Sie kennen die aktuellen Preistrends, die begehrtesten Wohnlagen und die Entwicklungspotenziale verschiedener Regionen. Diese Informationen sind entscheidend, um eine fundierte Kaufentscheidung zu treffen und das beste Preis-Leistungs-Verhältnis zu erzielen.

Zugang zu exklusiven Angeboten

Viele der attraktivsten Immobilienangebote gelangen nie in die öffentlichen Immobilienportale. Professionelle Makler haben Zugang zu einem Netzwerk von Kontakten und exklusiven Angeboten, die nur ihren Kunden zur Verfügung stehen. Durch die Zusammenarbeit mit einem Experten eröffnen sich Ihnen somit Möglichkeiten, die anderen Käufern verborgen bleiben.

Verhandlungsführung

Ein erfahrener Immobilienmakler vertritt Ihre Interessen und führt Verhandlungen in Ihrem Namen. Durch ihre Expertise und Verhandlungsgeschick können sie oft deutlich bessere Konditionen erreichen, als dies Privatpersonen möglich wäre. Dies betrifft nicht nur den Kaufpreis, sondern auch Vertragsbedingungen, die für Sie als Käufer von Vorteil sein können.

Vermeidung rechtlicher Fallstricke

Der Kauf einer Immobilie ist mit zahlreichen rechtlichen Aspekten verbunden. Ein professioneller Begleiter kennt die gesetzlichen Anforderungen und hilft Ihnen, rechtliche Fallstricke zu vermeiden. Dies umfasst die Überprüfung des Kaufvertrags, die Klärung von Grundbucheinträgen sowie die Sicherstellung, dass alle notwendigen Genehmigungen vorliegen.

Zeit- und Stressersparnis

Die Suche nach der perfekten Immobilie und die Abwicklung des Kaufprozesses sind zeitintensiv und können stressig sein. Ein professioneller Makler nimmt Ihnen viele dieser Aufgaben ab. Von der Vorauswahl passender Objekte bis hin zur Organisation und Begleitung bei Besichtigungen – Sie profitieren von einem effizienten und stressfreien Prozess.

Finanzielle Beratung

Neben der Suche nach der passenden Immobilie und der Verhandlungsführung bieten viele Makler auch Unterstützung bei der Finanzierungsplanung. Sie kennen die besten Finanzierungsmöglichkeiten und können auf ein Netzwerk von Finanzierungsexperten verweisen. Dies hilft Ihnen, die optimale Finanzierungsstruktur für Ihr Vorhaben zu finden.

Die professionelle Begleitung beim Immobilienkauf ist somit ein entscheidender Faktor für den Erfolg Ihres Immobilienprojekts. Sie bietet nicht nur Sicherheit und finanzielle Vorteile, sondern auch einen reibungslosen und effizienten Ablauf des Kaufprozesses.

Starten Sie Ihr Immobilienprojekt mit uns

Wir verstehen, dass der Weg zum Traumhaus oder zur idealen Investitionsimmobilie mit vielen Herausforderungen verbunden ist. Unsere Expertise und individuelle Beratung begleiten Sie sicher durch den gesamten Prozess. Kontaktieren Sie uns für ein persönliches Gespräch, und lassen Sie uns gemeinsam den Grundstein für Ihr Vorhaben legen. Wir freuen uns darauf, Sie und Ihre Pläne kennenzulernen!

Kontaktdaten

Herlenstückshaag 6

65779 Kelkheim

Tel.: 06174 95 993 - 60

www.guenther-grundbesitz.de

info@guenther-grundbesitz.de

Erreichbarkeit

Sie erreichen uns bis 22 Uhr!

Tel.: 06174 95 993 - 60

© 2024 • Effektivzins & Sollzins Rechner: Ihr Finanzierungs-Guide